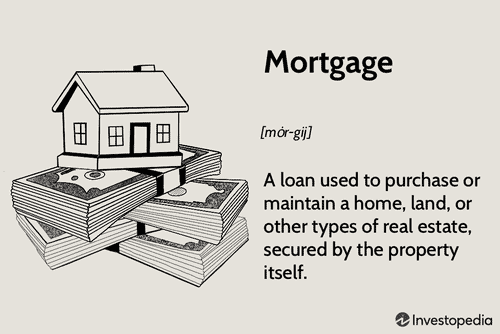

Якщо ви шукаєте короткострокову позику на купівлю житла, ви можете вибрати з кількох різних кредиторів. Ці компанії зазвичай мають різні вимоги до відповідності, включаючи критерії мінімального кредитного рейтингу та доходу, а також інші критерії, пов’язані з вашим співвідношенням боргу та доходу та тим, як ви плануєте використовувати гроші. Від вас також можуть вимагати сплатити комісію за вихід.

Процентні ставки

Відсоткова ставка – це сума, яку ви сплачуєте за позику. Він застосовується до основної суми та зазвичай перевищує початкову суму позики. Позикодавець стягує цю ставку для покриття витрат за кредитом. Це також може застосовуватися до відсотків, які ви отримуєте з ощадного рахунку або CD.

Під час порівняння різних пропозицій короткострокових кредитів на купівлю житла орієнтиром можуть служити процентні ставки. Вони також можуть показати вам, як тип іпотеки, термін погашення та річна процентна ставка впливають на вашу ставку. Чим нижча ваша процентна ставка, тим краще. Але перш ніж прийняти рішення, переконайтеся, що у вас є надійний кредитний рейтинг.

Ставки, які відображаються на веб-сайтах кредиторів, є зразковими. Вони генеруються кредитором з використанням низки факторів, включаючи поточну ставку федеральних фондів, ставки конкурентів і кількість персоналу для забезпечення вашої позики. Окрім цих факторів, ваша кваліфікація також впливає на ставку, яку вам запропонують.

Попередня кваліфікація

Попередня кваліфікація – це процес, за допомогою якого кредитор визначає, чи є ви кредитоспроможними. Це робиться шляхом перегляду вашої історії погашення та боргів. Кредитор проведе «м’яку» кредитну перевірку, щоб переконатися, що ви зможете погасити позику. Якщо ви маєте право на отримання кредиту, вам буде запропоновано детальну інформацію про умови. Ви можете прийняти чи відхилити позику на основі інформації, наданої позикодавцем.

Хоча попередня кваліфікація не є контрактом, вона допомагає встановити реалістичний бюджет і покращити ваші фінанси. Це також дає змогу претендувати на більший кредит із кращими умовами. Процес попередньої кваліфікації зазвичай здійснюється онлайн або по телефону. Більшість потенційних покупців житла мають уявлення про свій бюджет і вже зібрали деяку базову фінансову інформацію.

Більшість кредиторів вимагають від вас витрачати на житло менше 36% вашого місячного доходу. Максимальна сума кредиту залежить від вашого співвідношення боргу та доходу. Наприклад, якщо ви заробляєте 70 000 доларів, ви можете претендувати на кредит на 600 000 доларів. Однак важливо пам’ятати, що більша сума кредиту призведе до більшого щомісячного платежу по іпотеці. Це може стати дуже складним для оплати, якщо виникне несподіваний фінансовий удар.

Попередня кваліфікація – це простий процес, який допомагає покупцям знаходити будинки в їх ціновому діапазоні. Багато банків пропонують онлайн-форми попередньої кваліфікації, заповнення яких займає лише кілька хвилин. Після того як позикодавець оцінить вашу інформацію та ваш кредитний профіль, він видасть вам лист попередньої кваліфікації, у якому буде вказано максимальну суму позики, яку ви можете позичити.

Процес подання заявки

Купуючи будинок, вам необхідно забезпечити кошти, щоб завершити покупку. Процес подання заявки залежить від позикодавця, але зазвичай складається з кількох ключових кроків. Перший крок – подати пропозицію. Якщо вашу пропозицію прийнято, ви можете переходити до наступного кроку. Іпотечний кредитор розгляне вашу заявку, щоб визначити вашу відповідність вимогам і фінансову стабільність.

Кредитний спеціаліст перевірить ваші доходи, активи та борги, щоб визначити, скільки ви можете позичити. Отримавши всю інформацію, вони нададуть вам оцінку кредиту. Це не означає, що ви отримаєте схвалення, але це дає вам уявлення про суму, яку ви можете позичити, і які будуть виплати.

Потім позикодавець перегляне вашу заявку на кредит і попросить надати деякі підтверджуючі документи. Вони включатимуть номери соціального страхування, вашу адресу проживання, інформацію про роботодавця, форми W-2 і вашу місячну зарплату. Якщо вас схвалено, позикодавець надішле вашу заявку андеррайтеру, щоб оцінити ваше право на отримання позики.

Плата за вихід

Комісія за надання короткострокових позик на купівлю житла є поширеною в іпотечному кредитуванні та може становити значну частину загальної суми позики. Ці комісії покривають витрати, пов’язані з розглядом вашої заявки на кредит. Хоча вони часто становлять 1% або менше, вони можуть бути досить значними, щоб зменшити економію, яку ви можете зробити на інших покупках. Комісія може бути зменшена, пройшовши по магазинах, скориставшись кредитами кредитора або домовившись із своїм кредитором.

Хоча комісії є обов’язковими, покупці житла можуть сплачувати їх, щоб забезпечити нижчу процентну ставку та менші щомісячні платежі. Це може допомогти їм знизити співвідношення боргу до доходу. Ви вирішуєте, чи сплачувати комісію за відкриття, але доцільно порівняти всі пропозиції позики, перш ніж вибрати кредитора.

Розглядаючи комісію за надання короткострокових позик на купівлю житла, майте на увазі, що для позик FHA та VA діють різні комісії. Комісія за відкриття іпотечного кредиту FHA може становити 1% або 2500 доларів США, залежно від розміру вашої позики. Це набагато вище, ніж комісія за меншу позику.

Якщо ваша відсоткова ставка висока, кредитори можуть бути більш готовими вести переговори щодо комісії за створення. Однак варто зазначити, що кредитори зазвичай не знижують процентну ставку, щоб компенсувати комісію за створення. Однак деякі позичальники готові платити вищу відсоткову ставку, щоб уникнути комісії за відкриття. У будь-якому випадку комісія за оформлення кредиту покриває витрати на оформлення кредиту. Деякі кредитори розписують свої комісії, а інші просто перераховують їх як одноразову суму. Ці комісії можуть включати комісію за подання заявки, комісію за обробку, комісію за андеррайтинг і оплату підготовки документів.

Умови погашення

Якщо ви бажаєте придбати нове житло й вам потрібна швидка позика, короткострокова позика — чудовий варіант. Ці позики розроблено з урахуванням коротких термінів погашення, що може зменшити ваші загальні щомісячні платежі. Ваші загальні платежі визначатимуться річною відсотковою ставкою (APR) і залежатимуть від вашого кредитного рейтингу. Що вищий ваш бал, то нижчий річний відсоток.

Короткострокові позики зазвичай мають термін погашення від шести до 18 місяців. З іншого боку, довгострокові позики можуть тривати від року до 25 років. Існує багато варіантів умов погашення цих позик, у тому числі деякі з них не мають визначеної дати або графіка платежів. Це дає вам можливість погасити позику у власному темпі.

Альтернативи традиційним кредиторам

Хоча традиційні кредитори можуть бути першим місцем, куди ви звертаєтеся, шукаючи короткострокові позики на купівлю житла, існують інші варіанти. Наприклад, платформа однорангового кредитування може бути ідеальним варіантом для позичальників із поганою кредитною історією. Ці позики надають окремі інвестори, а не одна кредитна установа. Ці позики, як правило, надаються зі змінними процентними ставками, але забезпечені житлом позичальника. Заявка подається на платформу та розглядається інвесторами.

Інший тип альтернативної позики відомий як невідповідна позика або позика із заявленим доходом. Ці позики спеціально розроблені, щоб допомогти покупцям із невисокою кредитною оцінкою забезпечити фінансування. Вони можуть не вимагати від вас підтверджувати всі джерела доходу, але все одно можуть вимагати значний початковий внесок. Оскільки ці позики не регулюються державою, їхні вимоги залежать від позикодавця.